鲜花( 70)  鸡蛋( 0)

|

作者:谈海

, b2 D& w6 h% Q! @

7 |* W# x4 ]5 X) S, M; A在连续4年保持低利率的情况下加拿大人债务节节攀升,不久前央行再度出人意料的降息,无异于给等待贷款的加拿大人再加一把火,尽管业内人士反复提醒贷款的风险,但加拿大人的债务一直居高不下。据Ipsos Reid进行的一项最新调查显示,21%的加拿大人所欠债务超过偿还能力,从而使他们处于技术上资不抵债境地,并因此面临破产的风险。& ~0 b, ^0 x& s3 ^% ?

Ipsos Reid是加拿大市场情报的领导者,其民意调查在全国处于领先地位。此次调查是受一间加拿大个人破产事务所委託所进行的,调查全国范围内的超过1000名成年人。 & r1 H* T3 j5 c- p0 K

. F$ Z5 [- p; j: X

. F$ Z5 [- p; j: X

结果表明,安省居民平均债务高于收入的比率为16%,在全国范围内还算是相对低的,比安省省民更节俭的是卑诗省民,平均债务高于收入的比率为14%。而魁省省民则最大手大脚,平均债务高于收入的比率为28%,紧随其后的是大西洋省份,平均债务高于收入的比率为24%。亚省、沙省和缅省也不逊色,平均债务高于收入的比率均为23%,

1 s& {6 X2 Y+ X `" W8 ^34%的加拿大年轻人资不抵债 6 k0 p6 }9 Z- r- N

资不抵债被定义为债务人在债务到期时,失去了支付债务的偿付能力。资不抵债的状态,可能导致债务人最终申请破产。

+ r( G. a" P( j) g8 ~

9 a1 @( Y y, `% C+ ~Ipsos Reid进行的最新调查结果 年轻的加拿大人(18至34岁之间),最有可能资不抵债,比率高达34%;接下来是35至54岁的人,资不抵债比率高达20%;而老年人状况最好,只有10%资不抵债。 7 C- e$ Y' e: o1 S; c' f' J

' n9 ^! D9 {+ m" j- L9 ?) U4 |

27%加拿大人没把房贷当债务 . o/ O) s, j8 q

加拿大宏利银行(Manulife Bank of Canada)不久前公布了一个在加拿大房主们中进行的调查,调查发现约1/4的受访者虽然欠有房贷、汽车贷款,却自以为是无债一身轻: $ W: @# y! O9 U+ l+ H

27%的人欠有抵押贷款,但认为自己是零负债 - O7 v; ]8 ^+ n

23%的人欠有汽车贷款,也认为自己是零负债 8 {6 U h) t) t. g6 k- m

6 r( w* ?2 j# [$ {7 Q+ I9 Q1 P- n11%的人欠有信用贷款,认为自己是零负债。

" X& i$ ?3 }0 \+ ]; o5 u r3 `* ]# a" N+ Z0 ?! O, d$ S) }. G7 Q% A

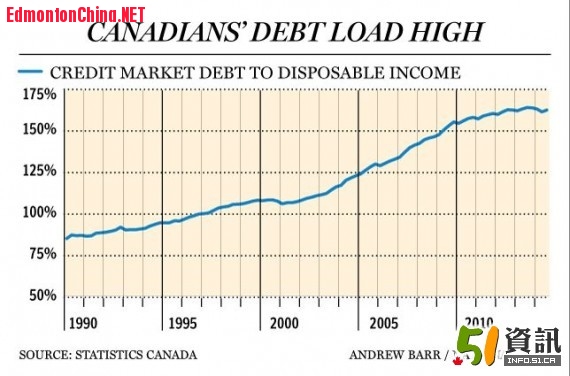

看来,不少人对自己的负债水平有着不合实际的评估。Ipsos Reid此次调查也发现了这个问题:当受访者被要求对自己的平均资产负债率进行评估时,很多加拿大人的回答都很离谱。大多数受访者估计平均个人债务与收入比为48%。事实上真正的数字是高达162%。也就是说加拿大人平均每赚1元钱负债1.62元。 + b9 W4 Q4 A$ V

高负债会否导致美国式经济危机?

3 J9 q% K) x `6 t% L& `- h+ ]& Y& {3 \: }+ w* [. v

加拿大统计局数据显示,2014年第二季度加拿大人的债务负担再度上升。统计局说,在2014年4月到6月之间,加拿大人的信贷债务(包括信用卡、抵押贷款、汽车贷款和其他贷款)为可支配收入的163.6%, 比第一季度的163.1%有所上升。这一家庭债务/可支配收入比在2013年第三季度曾达到历史最高点:164.1%。而2007年美国经济危机时家庭负债的最高峰也不过是163%。 2 F+ j4 D( b+ l( L

不过加拿大道明银行一份最新报告指,虽则加拿大人一直在积累债务,但情况并不如部分人士所想的那样糟糕。该行称,两国计算可支配收入的方式有天壤之别。美国的数字不包括非按揭负债的利息支出,而加国就将之计入。若将差异计算在内,道银认为加拿大人的负债对收入比率会降至156%,而美国崩围前的数字就会升至177%。

) t# Y: V& r' W B4 f加拿大央行行长表示,与加拿大家庭财政失衡相关的风险没有减少。破产事务公司MNP总裁Grant Bazian表示,最新调查揭示了加拿大个人债务形势的严重性,并且认为这已经敲响了警钟。人们必须意识到形势的严峻,才能解决这问题。 . m* l' p2 I$ d( t

|

|